Text de Marc Guitart i Ivan Fernández

1. Divuit municipis sense oficina bancària

Fa ja més de quinze anys de la gran crisi financera originada per l’explosió de la bombolla immobiliària. Una de les conseqüències d’aquell moviment sísmic va ser la debilitació de la banca, amb una crisi gairebé sense precedents que va acabar provocant una gran concentració del sector per buscar més eficiència. Tot i ser un procés que es va donar de manera general a Europa, aquesta concentració bancària va ser molt més pronunciada a Catalunya i a l’Estat espanyol. Al Principat, per exemple, el procés acabaria comportant la pràctica desaparició de les caixes d’estalvi, a més d’una reducció brutal del nombre d’entitats financeres que oferien serveis bancaris. I una de les conseqüències que més ha afectat el ciutadà ha estat el tancament d’oficines bancàries.

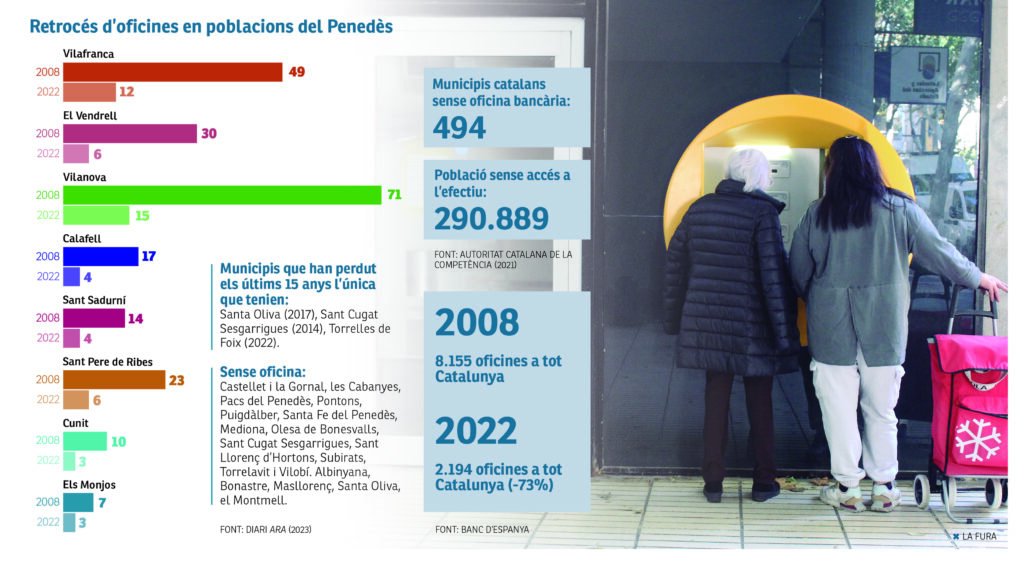

Un estudi del 2022 de l’Autoritat Catalana de la Competència (ACCO) mostrava que, entre el 2008 i el 2021, Catalunya va passar de tenir més de 8.000 oficines bancàries a tenir-ne prop de 2.500. Una tendència que ha continuat els últims anys. El mateix estudi indicava que un 46% dels municipis catalans no tenien punt d’accés a l’efectiu, és a dir, no disposaven ni d’oficina bancària ni de caixer automàtic, una xifra que el 2023 ja havia crescut fins a arribar al 53% de municipis, més de la meitat.

Una problemàtica que, segons l’ACCO, genera dificultats a “determinats segments de la població, especialment els majors de 60 anys que, a conseqüència de la bretxa digital, acostumen a tenir menys accés a les noves tecnologies i solen utilitzar l’efectiu com a mitjà de pagament principal”. Això implica que “aproximadament 210.000 persones es troben en risc de quedar-se financerament exclosos en termes d’accés a l’efectiu”, constata l’estudi. També el Síndic de Greuges va fer un informe el 2022 en el qual s’asseverava que prop del 12% de la població tenia problemes d’accessibilitat als serveis bancaris per motius com “la llunyania física de les oficines, els horaris d’atenció al client, la incomprensió dels serveis que ofereixen o la falta de mitjans de transport”.

Si es posa la lupa en el nostre territori, el Penedès, veurem que el procés de concentració bancària i de tancament d’oficines s’ha deixat notar tant en les principals ciutats com en els petits pobles. Un estudi del diari Ara revelava que Vilafranca havia passat de tenir 49 oficines el 2008 a només 12 el 2022. Al Vendrell, les 30 oficines d’abans de l’esclat de la crisi havien quedat reduïdes a només sis. A Vilanova s’havia passat de tenir 71 oficines a tenir-ne només quinze. Les dades són també eloqüents a Calafell (de 17 a 4), Sant Pere de Ribes (de 23 a 6), Sant Sadurní d’Anoia (de 14 a 4) i Santa Margarida i els Monjos (de 7 a 3).

Al Penedès actualment hi ha divuit municipis que no tenen cap oficina bancària, tretze dels quals són a l’Alt Penedès (les Cabanyes, Castellet i la Gornal, Pacs del Penedès, Pontons, Puigdàlber, Santa Fe del Penedès, Mediona, Olesa de Bonesvalls, Sant Cugat Sesgarrigues, Sant Llorenç d’Hortons, Subirats, Torrelavit i Vilobí) i els altres cinc, al Baix Penedès (Albinyana, Bonastre, Masllorenç, Santa Oliva, el Montmell). Tot i que molts no n’havien tingut mai, altres han vist com, arran d’aquest procés de concentració i optimització dels costos, perdien un servei que abans sí que tenien. És el cas de Sant Cugat Sesgarrigues, que va perdre la seva oficina el 2014, Santa Oliva (el 2017) i Torrelles de Foix (2022).

Raül Casado, alcalde de Sant Cugat, on viuen unes 1.000 persones, explica que, tot i aconseguir mantenir el caixer automàtic, la desaparició de l’oficina ha suposat un maldecap important per als veïns, especialment els més grans: “És el col·lectiu que més queixes han expressat, ja que suposa un problema afegit al de la bretxa digital, en un grup de persones que necessita atenció personalitzada”. Sense oficina, els que han de fer tràmits pels quals es necessita atenció no els queda més remei que desplaçar-se prop de cinc quilòmetres fins a Vilafranca.

Casado veu difícil que torni a obrir mai una oficina bancària al poble, “tenint en compte que se n’estan tancant en barris i pobles de les ciutats més grans”. És el que ha passat recentment a Cunit, on CaixaBank va tancar el 2022 l’oficina més cèntrica que tenia al municipi, situada al nucli antic. “Es van excusar dient que ja n’hi havia una altra a un quilòmetre”, apunta Jaume Casañas, portaveu del govern local. A Cunit, un municipi que ha perdut un 70% de les oficines que tenia el 2008, l’Ajuntament ha acabat cedint a l’entitat bancària un local municipal perquè almenys hi pugui haver un caixer al centre. Un cost que, al final, repercuteix en el consistori.

2. Garantir l’accés als serveis financers

El 2023, el Departament d’Economia i Hisenda va idear un pla per garantir l’accés de la població als serveis financers, que l’aleshores consellera d’Economia, Natàlia Mas, va descriure com “un servei bàsic”. Aquest pla consistia a fer arribar caixers automàtics i oficines bancàries mòbils als municipis que no en tenien.

El primer dels serveis que es va posar en marxa va ser el dels caixers mòbils que va activar l’abril passat la Diputació de Barcelona. S’ofereix als municipis de menys de 5.000 habitants que no tenen cap oficina ni caixer, que a l’Alt Penedès són les Cabanyes, Santa Fe, Pacs, Castellet i la Gornal, Puigdàlber i Pontons. Els caixers mòbils fan dues visites al mes a aquestes poblacions, on s’estan vint minuts.

“Sobretot el perfil que tenim és gent gran o dones vídues que no tenen cotxe per desplaçar-se”, explica la Patrícia, una de les treballadores que dona assistència als clients. Als caixers mòbils es poden fer operacions de retirada d’efectiu, pagament de tributs de la Diputació, pagament de multes o ingressos. Els tràmits tenen un cost d’1,35 euros. Jordi Bosch, alcalde de Santa Fe, celebra que s’hagi posat en marxa aquest servei: “Normalment, els veïns s’han de desplaçar per fer tràmits bancaris fins a la Granada, que és el poble més proper, però fins i tot allà cada cop és més difícil, ja que han passat de tenir tres oficines a només una”.

Tot i que fa més de sis mesos que està en marxa aquest servei, hi ha molta gent que encara no se n’ha assabentat. Per això en alguns pobles hi ha poc moviment. “Potser està faltant més informació per part dels consistoris”, apunta la Patrícia. Sí que hi ha alguns clients que ja són fixos, com l’Stefan, que fa molt temps que viu a Castellet i la Gornal: “Va bé, perquè aquí fa anys hi havia una oficina de Caixa Penedès, però des que va tancar ens havíem de desplaçar fins a l’Arboç o fins a Vilafranca”.

3. La banca mòbil es desplega al Penedès

Al servei de caixers automàtics itinerant que funciona des de fa set mesos, s’hi ha afegit aquest mes de novembre el d’oficines mòbils que incorporen personal per poder donar una atenció més directa a l’usuari. Impulsada pel Departament d’Economia de la Generalitat, la banca mòbil s’ofereix a quinze municipis de l’Alt Penedès, cinc del Baix Penedès i un del Garraf.

En la presentació del projecte, l’anterior consellera d’Economia, Natàlia Mas, va explicar que l’actuació té l’objectiu d’evitar l’exclusió financera, “ja sigui per motius de residència, d’edat, de falta d’habilitats digitals o per situació econòmica”. El servei, l’ofereixen dues entitats financeres que van guanyar la licitació, CaixaBank i la Caixa d’Enginyers, les quals visiten un cop al mes cadascun dels municipis inclosos, on fan estades d’entre 30 i 60 minuts.

El dilluns 11 de novembre, l’oficina mòbil s’ha estrenat en municipis com Torrelavit, Subirats i Santa Fe del Penedès. Com passa sovint en aquests casos, l’arrencada ha estat lenta, ja que molta gent encara no s’ha assabentat de la seva existència. “Ha passat un temps fins que s’ha pogut engegar el servei i molta gent ja s’ha buscat la vida, però esperem anar guanyant visibilitat amb el temps”, explica Juanjo Romeu, director de reforç de la Caixa d’Enginyers.

Tot i així, tant a Torrelavit com a Santa Fe, el primer dia ja hi va haver alguns ciutadans que van acostar-se fins a l’oficina mòbil per rebre informació o fer algun tràmit. “Vaig veure que hi havia aquesta oportunitat i l’he aprofitada per demanar informació”, explica l’Eduard, veí de Santa Fe, que valora de manera molt positiva aquest nou servei: “És una meravella, sobretot tenint en compte la gran quantitat d’oficines que han tancat”. De totes maneres, creu que “costarà que la gent ho faci servir, perquè els costums són difícils de trencar”. A Santa Fe, el que estan acostumats és a “agafar el cotxe per tot”, però el veí es mostra convençut que “si el tràmit es pot fer des d’aquí, serà molt millor”.

El servei de banca mòbil s’ha adjudicat a aquestes dues entitats bancàries per un període de dos anys, amb possibilitat d’allargar-lo dos anys més. “Per nosaltres també suposa una oportunitat per donar-nos a conèixer en un territori on mai hem tingut oficines”, admet Juanjo Romeu. La Caixa d’Enginyers és una cooperativa que funciona des del 1967 i té més de 200.000 socis. Fins ara, els seus socis s’havien de desplaçar fins a Vilanova o Tarragona, si volien rebre atenció personalitzada. Amb el servei de banca mòbil, esperen fer un salt endavant a l’Alt i el Baix Penedès.

Els quinze municipis de l’Alt Penedès que aquest novembre ja disposen d’una oficina de banca mòbil són Castellet i la Gornal, Font-rubí, Vilobí, les Cabanyes, Mediona, Olesa de Bonesvalls, Subirats, Pacs, Pontons, Torrelles de Foix, Puigdàlber, Sant Cugat Sesgarrigues, Sant Llorenç d’Hortons, Santa Fe i Torrelavit. Al Baix Penedès, la banca mòbil arriba a Albinyana, Bonastre, el Montmell, Masllorenç i Santa Oliva, mentre que al Garraf es pot trobar a Olivella.

4. “Quan hem deixat de ser interessants econòmicament, els bancs ens han tancat les portes”

Llorenç Guasch, activista i portaveu de Iaioflautes Garraf

Fa quatre anys vau impulsar una campanya per denunciar el tancament de sucursals bancàries al territori. Per què?

Per què vèiem que a mesura que s’anaven tancant oficines, creixia la sensació d’indefensió entre la gent gran. Hi ha persones que dominen la informàtica perquè han nascut amb un telèfon a la mà i altres que, per la preparació prèvia que poden tenir, han aconseguit ressituar-se. Però també hi ha molta gent que no s’avé gens amb la digitalització i a qui els és molt complicat fer operacions a un caixer automàtic. Davant d’un dubte que en dues paraules un empleat de la caixa pot resoldre, la màquina no té resposta. Això ens va animar a presentar una moció a tots els ajuntaments del Garraf, que tots van aprovar. Posteriorment, la vam presentar a tot Catalunya i més d’una seixantena ens van confirmar que l’havien aprovat.

Ha tingut recorregut?

Una moció no és d’obligat compliment. Però quan poques mocions es compleixen, comença a ser sospitós. Passats sis mesos de l’aprovació de la moció, vaig visitar personalment totes les oficies bancàries de Vilanova i la Geltrú perquè un dels punts que recollia el document era informar a totes les entitats dels acords presos al ple. Doncs bé, mig any després, cap havia rebut informació.

La pandèmia va ser l’excusa?

La idea ja hi era abans de la covid-19, però la pandèmia els va donar una cobertura legal que ningú s’esperava. Primer es queixaven que la gent s’aglomerava a les oficines per fer gestions que, per ells, eren absurdes o poc significatives. Després van dir que sobraven sucursals perquè moltes operacions ja es podien fer telemàticament. Això va provocar la pèrdua d’allò que nosaltres sempre hem reclamat: la finestra humanitzada.

?

Una finestra que estigui sempre oberta per a les persones que necessiten una ajuda especial. Perquè si bé la gent gran és el col·lectiu que surt més malparat, tots en sortim perjudicats. També els treballadors de les entitats bancàries, molts dels quals han anat al carrer. De tot aquest procés només han sortit reforçats els negocis, perquè aquelles sucursals que encara no han tancat, estan blindades exclusivament al business. L’atenció física als bancs hauria de ser un fet habitual, no una excepció.

Vols dir que hi ha un tracte preferencial?

Efectivament. A mi no m’han volgut atendre perquè “només” volia actualitzar la llibreta d’estalvis. Un altre dia, en canvi, vaig fer veure que estava interessat a contractar una hipoteca i només els va faltar posar-me la catifa vermella. Quan hem deixat de ser interessants econòmicament, els bancs ens han tancat les portes. I, si t’hi fixes, ara es tornen a obrir d’una manera molt especial, amb la proliferació d’hipoteques inverses i rendes vitalícies. En aquest cas, però, els bancs ni tan sols donen la cara, sinó que ho fan tot a través d’entitats interposades. És una manera d’esprémer allò que ja està espremut.

Entenc que la situació no ha millorat pas.

Ha millorat perquè hi ha un horari més extens d’atenció sense cita i perquè estan més permeables a ajudar-te si ho demanes. Ara bé, moltes oficines continuen tancades i no hi ha cap símptoma que indiqui que es pot revertir aquesta tendència. Al tancament massiu d’oficines bancàries se li suma un altre problema, molt relacionat amb el tema de la informàtica i que fa créixer, encara més, la sensació d’inseguretat de la gent vers els bancs: les estafes. Això no és culpa de les entitats bancàries, però tampoc no s’han arbitrat mecanismes de defensa contra aquesta mena de frau informàtic.

Recentment, Generalitat i Diputació han engegat iniciatives per fer arribar els bancs allà on no hi ha oficines. Què en penses?

La banca mòbil pot ser una solució viable per a nuclis de població molt petits. Però en realitat les entitats bancàries tenien el compromís d’atendre totes les poblacions on tenien una seu. Quan la van tancar, aquest compromís va deixar d’existir. Per tant, aquestes iniciatives són una manera de pal·liar aquest incompliment. També seria interessant saber fins a quin punt l’administració no està finançant amb diners públics una cosa que és privada, com és la banca. Una banca que, per cert, només ha vist com augmentaven els seus beneficis. Els sis primers mesos de 2024, el Banc Santander ha guanyat 9,3 milions d’euros, un 14% més que l’any passat. El BBVA n’ha guanyat 7,6 i CaixaBank, 4,2. Si això és fer inviable el negoci, que m’ho expliquin.