Entrats al mes d’abril, és hora de començar a pensar en la declaració de renda. Des d’ara i fins a finals de juny hi ha obert el termini per fer-la. Cada any hi ha novetats i mil detalls que cal conèixer, de l’IRPF. En aquest tema de la setmana us en presentem l’ABC de manera molt esquemàtica.

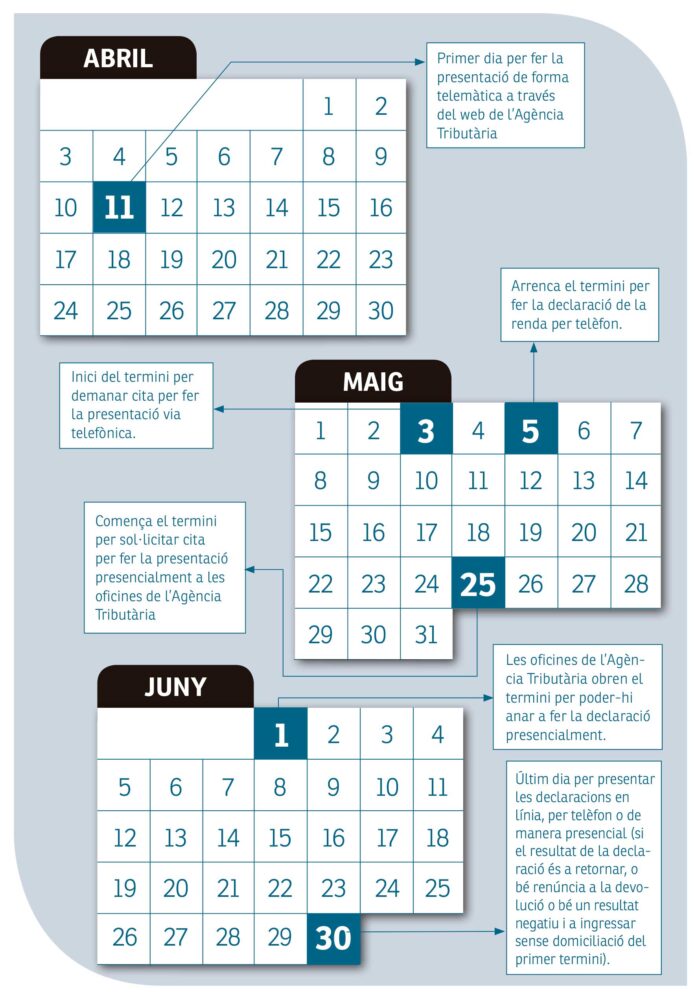

1. Dates clau

A partir de quina data em retornaran els diners?

Si tot és correcte, el més normal és que l’Agència Tributària no trigui gaire més d’un mes a ingressar-te els diners a tornar de la declaració de la renda. Ara bé, l’administració disposa de fins a sis mesos per fer la devolució des que finalitza el termini de presentació de les declaracions.

Què passa si Hisenda no fa efectiva la devolució dins aquest termini?

Si en aquests sis mesos Hisenda no ens ingressa els diners de la devolució, no passa res.

Resoldre les declaracions pot esdevenir una tasca complexa i per l’Agència Tributària cada cas és un món, i cal assegurar-se que totes les dades siguin correctes.

Tot i això, si han passat els sis mesos i encara no heu rebut el pagament, l’import de la devolució anirà acompanyada d’interessos de demora. En aquest cas els interessos són del 3,75% i hi ha un màxim de fins a 4 anys per cobrar-la.

Per tant, en l’edició d’aquest any, Hisenda té com a màxim fins a l’any 2027 per fer el pagament, però tot el que es demori a partir del 2024 anirà amb interessos.

I si em toca pagar, quan ho he de fer?

En el supòsit que hagis de pagar a Hisenda, l’abonament es pot fer en el moment de presentar la declaració o bé fraccionar-lo. En aquest cas, el primer pagament serà del 60% i s’entregarà al moment de presentar la declaració i el 40% final serà al mes de novembre.

2. Quines són les novetats per a aquest 2023?

Enguany cal tenir en compte una sèrie de novetats en les normes i procediments que afectaran la declaració de la renda.

Aportacions a plans de pensions

L’aportació individual màxima als plans de pensions privats amb dret a deducció en l’IRPF passa a 1.500 euros anuals, mentre que les aportacions màximes als plans d’empresa amb dret a deducció pugen a 8.500 euros per a 2022. Entre les dues, l’aportació total amb beneficis fiscals es manté en 10.000 euros anuals.

Rebaixa de l’IRPF a rendes de fins a 21.000 euros

En aquest sentit, els sous de 18.000 euros tindran una rebaixa de 746 euros. I pel que fa als sous de més de 200.000 euros, tindran un increment d’un 1%. També canvia l’import mínim per presentar l’IRPF, que puja de 14.000 a 15.000 euros.

Impost a grans fortunes

Es tracta d’un impost complementari de l’impost sobre el patrimoni, de caràcter estatal, no susceptible de cessió a les comunitats autònomes, per gravar amb una quota addicional els patrimonis de les persones físiques de quantia superior a 3.000.000 d’euros.

L’impost a les grans fortunes consta de tres trams:

• Entre 3 i 5 milions de riquesa neta es pagarà un 1,7%

• Entre 5 i 10 milions, un 2,1%

• Per sobre de 10 milions, un 3,5%

Deducció per maternitat

Una altra de les novetats té a veure amb la deducció per maternitat, que passa a ser una ajuda universal per a totes les mares, amb un màxim de 100 euros mensuals per cada menor de 3 anys i per a mares que no tinguin ocupació fixa i que estiguin a l’atur.

Modificacions per a autònoms

La principal novetat per al col·lectiu d’autònoms fa referència al nou sistema de cotitzacions a la Seguretat Social.

Des d’aquest 2023, la quota dels autònoms es calcula partint dels ingressos reals i no de la base que l’autònom decideixi.

El nou sistema de cotitzacions estableix els següents 15 trams:

- Ingressos inferiors a 670 euros: 230 euros

- Entre 670 i 900: 260 euros

- Entre 900 i 1.166,70: 275 euros

- Entre 1.166,70 i 1.300: 291 euros

- Entre 1.300 i 1.500: 294 euros

- Entre 1.500 i 1.700: 294 euros

- Entre 1.700 i 1.850: 310 euros

- Entre 1.850 i 2.030: 315 euros

- Entre 2.030 i 2.330: 320 euros

- Entre 2.330 i 2.760: 330 euros

- Entre 2.760 i 3.190: 350 euros

- Entre 3.190 i 3.620: 370 euros

- Entre 3.620 i 4.050: 390 euros

- Entre 4.050 i 6.000: 420 euros

- Més de 6.000: 500 euros

3. Tinc l’obligació de declarar?

En principi, tothom està obligat a presentar la declaració de renda cada any, atès que tota persona ha de contribuir amb una part dels seus guanys a sostenir la cosa pública. Ara bé, dit això, hi ha una sèrie d’excepcions que eximeixen d’aquesta responsabilitat i que poden afectar molta gent, per tant, val la pena conèixer-les.

Per regla general, ha de fer el tràmit de presentar l’IRPF tota persona que, al llarg de l’any anterior, hagi tingut uns ingressos superiors als 22.000 euros procedents d’un únic pagador, sigui quin sigui (sou, pensió, mutualitats, prestacions d’assegurança de dependència…).

Si els ingressos procedeixen de més d’una font, es rebaixa el límit: s’haurà de fer la declaració si s’han tingut uns ingressos totals de més de 14.000 euros, sempre que la el segon dels ingressos (o la suma del segon, tercer, etc.) superi els 1.500 euros.

Cal tenir en compte que els ingressos procedents de l’Estat, és a dir, prestació d’atur, expedients de regulació d’ocupació (ERTO), entre altres, són considerats com un pagador més.

També ha de passar per la dolorosa gestió de la fer la declaració de renda tothom qui hagi percebut pensions compensatòries del cònjuge, o si el pagador no està obligat a fer retenció, o si la retenció té un tipus fix. En cas de dubte, o en els casos en què es complica el tràmit, sempre és recomanable consultar una gestoria.

Els autònoms són un altre dels col·lectius que, tabt sí com no, han de presentar la declaració.

També ho ha de fer tota persona que hagi tingut uns ingressos patrimonials sotmesos a retenció, o un rendiment de capital mobiliari, o interessos a compte, o participacions d’institucions d’inversió col·lectiva de més de 1.600 euros.

Així mateix, cal tenir present que si has rebut l’Ingrés Mínim Vital (IMV) durant el 2022, també s’ha de presentar la declaració de renda, encara que sigui una renda exempta de tributació.

Finalment, qui hagi rebut almenys 1.000 euros bruts en conceptes com rendes mobiliàries imputades, per Lletres del Tresor o amb subvencions per compra de l’habitatge de protecció oficial o per un pis de preu taxat, també haurà de declarar.

A pagar o a retornar?

Un cop feta la declaració de renda, per saber si ens tocarà passar per caixa i abonar alguna quantitat o si tindrem dret a cobrar, cal mirar la casella final, la núm. 601 de l’IRPF, que indica “Quota diferencial”.

El resultat de la declaració, positiva o negativa, ha de ser la suma de tots els ingressos, despeses, deduccions, etc., i l’aplicació de tots els gravàmens, cadascun a la seva casella. El resultat final és, en realitat, una correcció: si ens surt a pagar (en diuen resultat “positiu”, encara que no hi sigui per al contribuent), vol dir que al llarg de 2022 ens han retingut menys del que tocava pels nostres ingressos, mentre que si surt “negatiu” vol dir que hem pagat de res i, per tant, si presentem la declaració, l’Estat ens haurà de tornar la diferència.

Val a dir que, per regla general, si el resultat és positiu, al cap de pocs dies de presentar el document ja se’ns cobrarà directament del compte bancari que hàgim indicat, mentre que si és negatiu, l’Estat té de temps fins a finals d’any per abonar el que li pertoca. I és que ja sabem que, per a l’administració pública, no és el mateix cobrar que pagar. El contribuent també pot optar per no presentar la declaració, si li surt negativa; en canvi, si és positiva no hi ha volta de full, s’ha de presentar.

Fer la declaració conjunta

La declaració es pot presentar de manera individual o conjunta per part de la unitat familiar. El més habitual, i el que sol sortir més favorable, és fer-la individualment, però cal comprovar-ho.

La unitat familiar la formen el matrimoni i, en cas que n’hi hagi, els fills menors d’edat que convisquin amb els pares, o també els majors d’edat impossibilitats judicialment. Així mateix, formen unitat familiar quan no hi ha matrimoni o si hi ha separació legal, i la mare o el pare conviu amb tots els seus fills menors d’edat.

Així doncs, poden fer l’IRPF conjunt els matrimonis amb tots els seus fills menors d’edat o grans impossibilitats judicialment; quan la parella no té vincle matrimonial, pot fer-la conjuntament amb els fills menors o grans impossibilitats judicialment, mentre que l’altre membre de la parella l’haurà de fer individual; si hi ha separació legal, qui tingui guarda i custòdia dels fills podrà fer-la conjunta; i quan la custòdia sigui compartida, només podrà optar per la tributació conjunta –és a dir, incloent-hi la canalla– un dels dos progenitors.

4. Com pagar menys a la declaració de la renda

M’he comprat un pis: com afecta a la declaració de la renda?

La deducció per inversió en habitatge habitual va desaparèixer l’1 de gener del 2013, de manera que les úniques hipoteques que es poden desgravar a la declaració de la renda són les que van finançar les compres d’habitatges abans d’aquesta data. A més d’aquest requisit, també és indispensable que la hipoteca s’apliqui a un habitatge habitual. És a dir, cases que siguin el primer habitatge del contribuent i on resideixi de manera habitual i continuada. Per tant, queden fora de qualsevol desgravació possible les segones residències (cases a la platja, al camp, etc.).

En cas de complir aquestes dues condicions, el contribuent es pot desgravar fins a un 15% del que s’ha pagat per la hipoteca aquest any, amb un límit de 9.040 euros anuals. Per exemple, si la quota del préstec és de 600 euros mensuals, el pagament anual és de 7.200 euros i aquesta serà la quantitat a què s’aplica el 15% de la deducció, que dona com a resultat 1.080 euros.

La situació és diferent quan es compra un habitatge per llogar-lo. En aquest cas, tots els ingressos han de ser declarats a Hisenda, en funció de la part de l’immoble que et pertany. Per exemple, si tens el 50% de la titularitat i has guanyat 12.000 euros amb el lloguer, has d’incloure a la declaració només 6.000.

Una altra qüestió a tenir en compte són les deduccions a la declaració de la renda per obres de rehabilitació, unes ajudes que estan pensades per a obres d’adaptació de la llar a efectes de millorar l’eficiència energètica. Semblava que l’any passat seria l’últim, però finalment Hisenda va decidir allargar la deducció a tot el 2023 per a pisos i el 2024 per a comunitats de propietaris. Això permet als propietaris accedir a deduccions que van del 30% al 40%, amb una base màxima que va dels 5.000 als 7.000 euros.

Tinc dos pagadors: em sortirà a pagar?

Com dèiem, estan obligats a fer la declaració tots aquells contribuents que han cobrat més de 22.000 euros anuals de rendiment del treball, o bé que els van cobrar més de 15.000 i van tenir, com a mínim, dos pagadors de més de 1.500 euros. Però, en quins casos es tenen dos pagadors o més? Doncs per exemple, quan un treballador ha canviat de feina al llarg de l’any, quan ha tingut diverses feines al mateix temps o si ha estat en ERTO o ha cobrat l’atur i després ha trobat feina.

Moltes vegades, una declaració de la renda amb dos pagadors surt a pagar i el motiu principal és que el segon pagador no aplica una retenció fiscal suficient, perquè només té en compte la quantitat que ell paga, i no el total que cobra el treballador amb totes les feines. Per exemple: un treballador té dues feines, una d’estable i una de més puntual. A la primera guanya 25.000 euros bruts anuals i l’altra, 2.000. És probable que el segon pagador li retingui el mínim de l’IRPF (2%) com si el treballador només cobrés 2.000 euros l’any i no 27.000, que és el total que haurà de declarar. Quan toqui fer la declaració de la renda, aquest contribuent haurà d’abonar la diferència. Per evitar que això passi, es pot demanar al segon pagador que apugi la retenció de l’IRPF a la nòmina.

Què passa si som família nombrosa?

Entre les deduccions més importants de tipus familiar hi ha l’específica de famílies nombroses, creada fa uns anys, de 1.200 euros per 3 fills, 1.800 euros per 4 fills i 2.400 euros per 5 fills (600 euros més a l’any per cada fill que excedeixi la categoria). Aquesta deducció funciona com un impost negatiu, és a dir, es pot percebre a compte mes a mes o, en cas que no s’hagi rebut així, aplicar-se en el seu conjunt (la quantitat total) a la declaració de la renda.

Faig donacions al llarg de l’any. Em desgraven?

Un dels clàssics dins de la declaració de la renda per obtenir una desgravació és fer donacions a entitats de caràcter social.

Si es fa a una ONG, la deducció és del 10%. Si es tracta d’una fundació, els primers 150 euros tenen una deducció del 80%. En cas de superar-se aquesta quantitat, la deducció es redueix fins al 35%.

Però Hisenda premia la fidelitat a l’hora de donar: si es fa sempre a la mateixa entitat, la desgravació arriba al 40%.

5. A mans de la gestoria

Fer la declaració de renda pot ser una cosa molt senzilla o bé esdevenir un mal de cap. El més còmode és demanar l’esborrany, ratificar-lo i oblidar-se’n. Però això no és gens recomanable perquè de vegades hi ha errors que ens poden ser desfavorables. Caldria comprovar que tots els ingressos i deduccions hi apareguin i que estiguin col·locades a la casella corresponent. Hi ha, a més, deduccions que tal vegada l’esborrany no apliqui. També caldrà decidir si es presenta individualment o conjunta; i si hi ha rendiments de capital immobiliari, mobiliari, ajuts rebuts, desgravació per habitatge habitual, lloguer… la cosa es complica. Una bona recomanació és posar aquest tràmit a mans d’una gestoria, on tenen equips de professionals que hi tenen la mà trencada, que ho faran bé i que a més tal vegada trobin la manera de desgravar el que a nosaltres no se’ns hauria acudit. De gestories, n’hi ha moltes, i tothom podrà trobar-ne una de confiança sobre la qual descarregar aquesta responsabilitat.